下载新浪财经APP,查看更多资讯和大V观点

来源:期货日报

作者:周敏波

全球铁矿石价格自7月15日见顶下滑,普氏指数从当日最高222.3美元/吨跌至8月19日的130美元/吨,短短1个月累计跌幅约41%。虽然跌幅较大,但相比2020年4月的80美元/吨,此轮铁矿石牛市起点依然较远。当前全球经济从复苏转为滞胀,中国推进碳中和政策,钢厂限产,全球铁矿石供需格局将发生怎样的变化?

A全球铁矿石供需趋向边际宽松

从2020年开启的铁矿石价格牛市,主要源于新冠肺炎疫情后,全球货币政策宽松带来的全球经济复苏。而全球主要经济体PMI见顶下滑,意味着全球经济已经从复苏转为滞胀。从粗钢产量来了解铁矿石需求,可以发现,5月全球粗钢产量已经见顶下滑,最主要的原因是产量占比最大的中国钢厂限产。除中国外,7月海外国家粗钢产量同比增加19%,在全球经济增速见顶的背景下,后期海外钢厂增产导致的铁矿需求增量有限,并且也不能抵消中国钢厂限产带来的铁矿石需求减量。

从全球铁矿石出口结构看,澳大利亚和巴西为出口大国,其次出口较多的是南非、加拿大,乌克兰、印度等国家。对于中国来说,今年进口来源最大的是澳大利亚、巴西,其次是南非、印度等国。随着欧美钢厂的复产,2021年,加拿大和瑞典等非主流矿山对中国的出口量明显减少。

从过去10年全球铁矿石产销比看,2013—2016年是供应宽松周期,2017—2020年是供需收紧周期,考虑到中国需求下滑,预计从2021年起将重新进入供需宽松周期。2020年,全球铁矿产量22.21亿吨,消耗量为21.12亿吨,消耗产量比为0.95。世界钢协预估2021年全球铁矿产量增加1.29亿吨至23.46亿吨,同时考虑到中国全年粗钢产量不增长,预计全年全球铁矿消耗量为22亿吨,消耗产量比为0.94,同比下降0.1个百分点,全球供需情况将边际趋宽松。

表为2021年全球铁矿石产量和消费量预测(单位:亿吨)

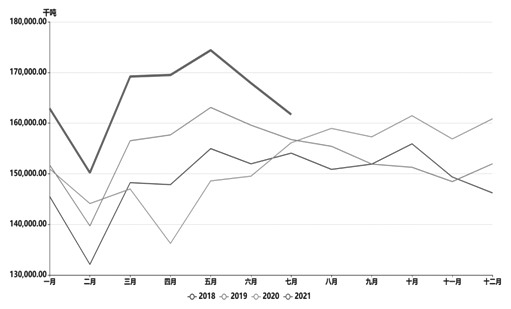

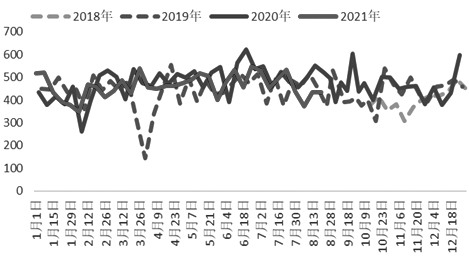

图为全球粗钢产量变化

图为海外粗钢产量变化

B中国钢厂减产影响铁矿石需求

7月,中国钢厂开始执行限产,完成全年粗钢产量不增长目标。从环比角度看,上半年全国粗钢产量同比增长6432万吨,如果要实现全年粗钢产量不增长目标,下半年粗钢产量将环比下降11%,同比下降9%。中国钢厂可通过减少废钢和铁矿石用量来达到减产目的。日均铁水产量降幅对应的是铁矿石减量。8月底日均铁水产量227万吨,比上半年平均水平下降了5.7%。当前钢厂进口铁矿石日耗277万吨,比上半年平均水平下降了7%。进口矿日耗水平降幅大于铁水降幅,说明钢厂增加了国产矿的用量。从统计数据看,7月生铁产量环比下降3.9%;同时生铁与粗钢产量比值下降了3个百分点,说明7月铁矿石和废钢用量分别下降了4%和3%。

结合8月底日均铁水产量比上半年下降5.7%来看,整体上钢厂对铁矿石的减量大于废钢,钢厂当前限产导致产量降幅大概在9%的水平,相对于下半年环比11%的降幅,后期钢厂限产比例边际增量不大,但对进口铁矿石需求减量是累计增加的。国内钢厂进口铁矿石用量占比在77%,按照铁矿石和废钢减量占比分为保守、中性和激进三种减产情况,进口铁矿石下半年将环比分别减少2190万吨、2993万吨和3790万吨。考虑到7—8月进口铁矿石日耗已经下降了1080万吨水平,9—12月环比还有1913万吨的减量。

C海外钢厂增产对需求拉动不大

7月,全球粗钢产量16790万吨,环比下滑620万吨,其中中国8680万吨,环比下降710万吨;海外产量7490万吨,环比增长90万吨。后期中国钢厂受限产压力影响,产量增幅有限,预计铁矿石需求环比下降1900万吨。而海外钢厂基本复产,从结构看土耳其和独联体国家增产明显,而欧盟、日本还有微幅复产空间。考虑到海外废钢炼铁占比高,海外增产对铁矿石需求增量影响小,全球铁矿石需求将随着中国钢厂减产而下滑。

从结构性角度看,一般钢厂利润好的时候,出于利润最大化考虑,钢厂会偏向于高品矿,增加单位产量。但这一逻辑在减产背景下并不会重演。上半年,钢厂吨钢利润高达上千元,卡粉与PB粉价差扩大至350元/吨,PB粉与超特粉扩大至450元/吨。随着钢厂限产,钢厂更倾向于性价比更高的中低品,近期高品矿的溢价明显下降,中低品价差收敛。

D需求下降推升港口铁矿石库存

1—7月,中国铁矿石进口量6.5亿吨,同比下降1.5%,其中澳大利亚、巴西进口量下降1.7%,为937万吨;非主流发货量下降0.4%,为53万吨。

回顾上半年,中国从澳大利亚进口量同比下降,而从巴西进口量同比增加明显。巴西增量冲抵了部分澳大利亚的减量。澳大利亚上半年的产量、发运量受到新冠肺炎疫情、矿区原住民历史遗产事件、新旧矿区交替时期等综合因素的影响。非主流铁矿石延续增长的势头,上半年非主流矿同比增加544万吨,但6—7月非主流进口量环比下降,降幅明显。主要是印度、乌克兰、南非、独联体国家发货下降较多。

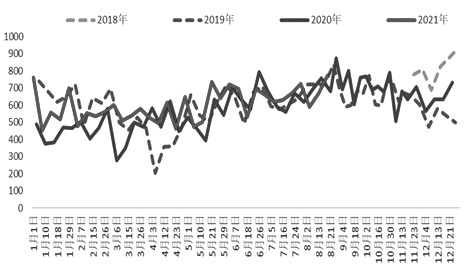

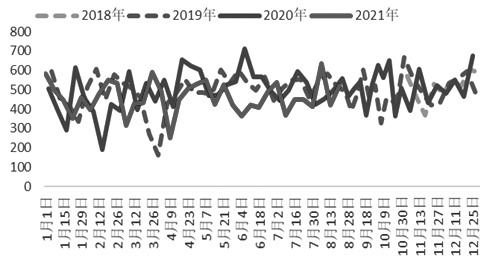

图为巴西发货量(单位:万吨)

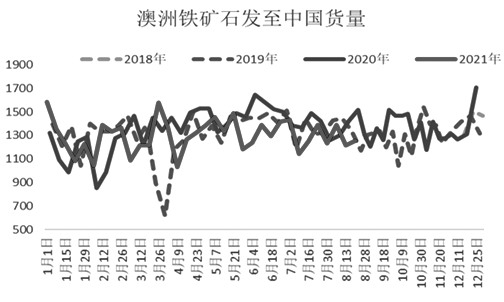

图为澳大利亚发中国发货量(单位:万吨)

一般下半年主流矿山的发货量环比上半年将有所增加,预计澳大利亚、巴西下半年发货量环比增加1720万吨(3.8%)。因上半年基数较高,下半年非主流矿进口量预计下降760万吨(7%),下半年中国进口铁矿石总量环比增加1000万吨(2%)。

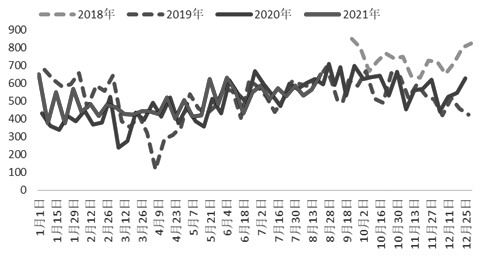

图为淡水河谷发货量(单位:万吨)

图为FMG发货量(单位:万吨)

图为BHP发货量(单位:万吨)

当前国内港口库存因钢厂限产而上升,同时在成材需求淡季,钢厂从严执行限产,会影响铁矿港口库存持续上升。从上文中分析可知,中国钢厂限产将导致进口铁矿石需求下降2000万吨(废钢和铁矿石各减去一半),而进口量预计将增加1000万吨,考虑港口库存1.2亿吨水平,预计后期铁矿库存将积累至1.5亿吨水平。截至8月底,铁矿石港口库存1.3亿吨,预计后期库存还有上升空间。

图为力拓发货量(单位:万吨)

需要关注的是钢厂库存自价格走弱以来持续降幅,从6月中旬1.17亿吨的高位下跌1000万吨后,截至8月27日,下降至1.05亿吨。虽然钢厂是看跌价格,主动去库,但库存降至低位,随着旺季到来,钢厂节奏性补库或带动价格反弹。

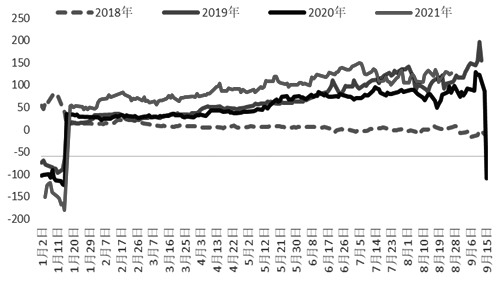

当前港口PB粉1000元/吨,金布巴850元/吨,超特700元/吨。从供需边际看,下半年随着国内钢厂限产持续,预计港口库存将上升至1.5亿吨水平,虽然矿价高位下跌40%,但跟大部分矿山成本相比,依然有进口利润,价格难有上涨驱动。从基差角度看,9月合约临近交割,1月合约贴水现货200元左右。钢厂库存处于低位,叠加钢厂旺季到来,短期钢厂补库预期或导致盘面节奏性偏强,但难改变铁矿石价格趋势性下跌方向。

图为9—1合约跨期价差(单位:元/吨)

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。