热点栏目

热点栏目下载新浪财经APP,查看更多资讯和大V观点

作者:东海期货 刘慧峰

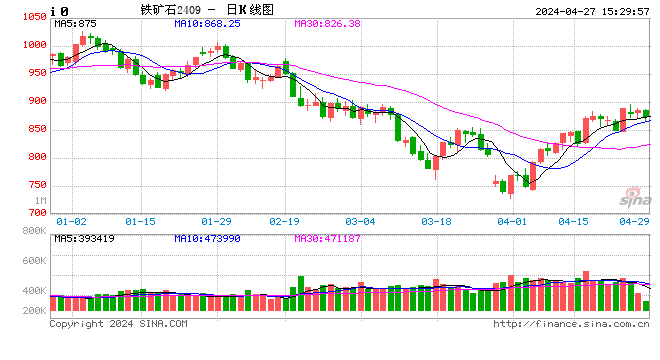

今日,国内铁矿石期货反弹明显,主力合约2201收盘涨6.48%,远月合约2205涨6.94%。现对矿石价格上涨的主要原因及后期走势做如下分析:

本轮矿石价格的反弹主要有以下几个原因:一是经过前期的快速下跌之后,矿石价格已经触及部分海外高成本矿山成本线,近期已经有海外中小矿山停产的消息零星报出。二是,市场预计在完成三季度能耗双控指标之后,10月份一些钢厂可能会复产。10.1长假期间全国247家钢厂高炉日均铁水产量环比回升了3.35万吨至214.3万吨。三是,矿石价格走势连续3个月与整个黑色系板块走势相背离,所以也存在估值修复的需求。

对于后期走势,我们认为四季度矿石价格不具备大幅上涨的动力。因为钢材供给会受到粗钢压减和采暖季限产政策的双控压制,尽管7-8月粗钢产量已经出现连续两个月的下降,但前8个月粗钢产量仍增加3689万吨,若考虑部分省份要求粗钢产量同比下降的任务,则9-12月粗钢日产要达到253万吨才可能完成目标任务。同时,10月份之后,北方将逐步进入采暖季,根据生态环境部9月中旬公布的《重点区域2021-2022秋冬季大气污染综合治理攻坚方案(征求意见稿)》,今年采暖季限产范围在去年“2+26”城市的基础上进一步扩大到了60几个城市。所以矿石需求将会进一步受到压制。

在这种政策预期下,钢厂补库存也是比较谨慎的,目前全国247家钢厂矿石库存为10132.86万吨,较去年同期下降870.86万吨。港口库存在经历了9月下旬的短暂下跌之后也再次出现回升,截止10月8日为13419.3万吨,较9月下旬阶段性低点回升562.08万吨。考虑到4季度是一个传统的外矿发货旺季,且尽管前期价格跌幅明显,但主流矿的供应并未受到明显影响,预计未来几个月港口库存累积趋势仍会延续,年底前有望累积至1.4-1.5亿吨。另外,目前01合约与最低交割品超特粉基本维持平水,这在某种程度上也会压制01合约的涨幅。所以对于铁矿石01合约我们仍建议以逢高沽空为主。

而05合约对应的逻辑与01可能有所不同,其对应的时段为明年一季度的外矿发货淡季,且主要限产政策的截止时间大部分为明年3月中旬,那么在高利润的刺激下,钢厂可能会面临阶段性复产,故对于05合约我们建议关注阶段性反弹或者5-9正套机会。

郑重声明:本文版权归原作者所有,转载文章仅为传播更多信息之目的,如作者信息标记有误,请第一时间联系我们修改或删除,多谢。